Совсем недавно, начиная с версии 3.0.43.50, в программе 1С:Бухгалтерия 8 редакция 3.0 в документ «Корректировка поступления» разработчиками добавлен новый вид операции Исправление собственной ошибки. Теперь документ позволяет не только регистрировать полученные от поставщика исправленные или корректировочные счета-фактуры и производить соответствующую корректировку в учете, но и исправлять допущенные работниками бухгалтерии технические ошибки. В данной статье мы на конкретном примере подробно рассмотрим, как можно исправить в бухгалтерском учете и в целях налогообложения ошибку, совершенную при вводе в программу сведений из первичного документа.

Напомню, для того, чтобы в программе можно было пользоваться документами Корректировка поступления и Корректировка реализации, необходимо в настройках функциональности программы на закладке Торговля включить флажок Исправительные и корректировочные документы.

Рассмотрим пример

Организация «Рассвет» применяет общий режим налогообложения – метод начисления и Положение по бухгалтерскому учету (ПБУ) 18/02 «Учет расчетов по налогу на прибыль организаций». Организация является плательщиком НДС.

В январе 2016 года при вводе в программу первичного документа, предъявленного сторонней организацией акта об оказании услуг, бухгалтер-операционист допустил две ошибки. Во-первых, указал неверную стоимость услуги, а во-вторых, при регистрации полученного от поставщика счета-фактуры, ошибся в указании его номера. Полученный от поставщика акт об оказании услуг регистрируется в программе с помощью документа Поступление с видом операции Услуги. В графе «Сумма» табличной части документа вместо правильных 6 000 рублей было указано 5 000 рублей.

Полученный счет-фактура регистрируется в «подвале» документа путем указания его номера и даты. Вместо «настоящего» номера 7 был указан номер 1.

Расходы на приобретенную услугу в бухгалтерском учете относятся к общехозяйственным расходам (счет учета 26). Документ Поступление с вышеперечисленными ошибками и результат его проведения представлены на Рис. 1.

При проведении документ в бухгалтерском учете и в целях налогообложения прибыли учел стоимость услуг без НДС по дебету счета 26 «Общехозяйственные расходы», выделил по дебиту счета 19.04 «НДС по приобретенным услугам» сумму предъявленного поставщиком НДС в корреспонденции с кредитом счета 60.01 «Расчеты с поставщиками и подрядчиками». Также документ сформировал запись в регистр накопления НДС предъявленный, который является основанием для формирования записей в книгу покупок.

Следовательно, в результате допущенной ошибки при указании стоимости услуги в бухгалтерском учете и в целях налогообложения прибыли занижена сумма расходов, занижена сумма предъявленного НДС и занижена задолженность перед поставщиком.

Документ Счет-фактура полученный формируется в программе на основании документа Поступление и, как следствие, содержит неправильные сумму и сумму НДС.

Сформированный с неправильным номером документ Счет-фактура полученный приведен на Рис. 2.

В программе сумма НДС может приниматься к вычету либо с помощью регламентного документа Формирование записей книги покупок, либо непосредственно в документе Счет-фактура полученный, при включенном флажке Отразить вычет НДС в книге покупок датой получения.

Результат проведения документа Счет-фактура полученный приведен на Рис. 3.

Документ при проведении в бухгалтерском учете принял к вычету сумму НДС и сформировал запись в регистр НДС Покупки (в книгу покупок), соответственно, с заниженной суммой НДС и ошибочным номером счета-фактуры.

Книга покупок за первый квартал показана на Рис. 4.

Стоимость услуги была оплачена поставщику только в следующем квартале. Документ Платежное поручение был создан на основании ошибочного документа Поступление.

Проводка соответствующего документа Списание с расчетного счета, созданного при получении выписки с расчетного счета, показана на Рис. 5.

Наконец, в результате проведенной с поставщиком сверки взаиморасчетов, во втором квартале данная ошибка была обнаружена. Отчетность по НДС за первый квартал на данный момент уже была сдана.

Давайте вначале вспомним, как должна исправляться такая ошибка в бухгалтерском и налоговом учете.

В соответствии с п. 5 ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности», ошибка отчетного года, выявленная до окончания этого года, исправляется записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка.

В соответствии с п. 1 ст. 54 НК РФ, при обнаружении ошибок (искажений) в исчислении налоговой базы, относящихся к прошлым налоговым (отчетным) периодам, в текущем налоговом (отчетном) периоде перерасчет налоговой базы и суммы налога производится за период, в котором были совершены указанные ошибки (искажения).

Правда из этого правила есть исключения. В соответствии с тем же самым пунктом НК РФ, налогоплательщик вправе провести перерасчет налоговой базы и суммы налога за налоговый (отчетный) период, в котором выявлены ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам, когда допущенные ошибки (искажения) привели к излишней уплате налога.

Как мы уже говорили, в результате допущенной ошибки, была занижена сумма расходов. Следовательно, в целях налогообложения прибыли, была завышена налогооблагаемая база (прибыль) и, соответственно, это привело к излишней уплате налога. Поэтому исправления в целях налогообложения прибыли можно произвести в текущем отчетном периоде, как и в бухгалтерском учете.

А вот для того, чтобы разобраться, как нам поступить с НДС, мы обратимся к Постановлению Правительства Российской Федерации № 1137 от 26.12.2011 года. В соответствии с п. 4 Правил ведения книги покупок, при необходимости внесения изменений в книгу покупок (после окончания текущего налогового периода) аннулирование записи по счету-фактуре, корректировочному счету-фактуре производится в дополнительном листе книги покупок за налоговый период, в котором были зарегистрированы счет-фактура, корректировочный счет-фактура, до внесения в них исправлений.

Для исправления описанной нами ошибки мы воспользуемся документом Корректировка поступления и в качестве вида операции выберем Исправление собственной ошибки.

На закладке Главное необходимо выбрать основание – это тот документ поступления, в котором допущена ошибка, который мы будем корректировать (в нашем случае это документ Поступление (акт, накладная) № 1 от 11.01.2016 г.). Чуть ниже, при выборе основания, автоматически отражается ссылка на исправляемый документ Счет-фактура полученный и его реквизиты.

Нам необходимо исправить входящий номер (новое значение равняется 7). На данной закладке можно выбрать, где будет отражаться корректировка: только в учете НДС или во всех разделах учета (мы хотим внести исправления в бухгалтерский учет, в учет по налогу на прибыль и в учет НДС). Также можно выбрать счета для отражения доходов и расходов.

Заполненная закладка Главное документа Корректировка поступления представлена на Рис. 6.

Если для исправления ошибки, необходимо исправлять какие-то суммовые показатели, то тогда могут понадобиться закладки: Товары, Услуги, Агентские услуга.

Так как в нашем примере ошибка допущена при вводе в программу акта об оказании услуг, мы воспользуемся закладкой Услуги и укажем правильную цену – 6 000 рублей.

Закладка Услуги документа Корректировка поступления представлена на Рис. 7.

При проведении документ в бухгалтерском учете сторнирует ошибочную проводку по вычету НДС (Дт 68.02 - Кт 19.04) на сумму 900 рублей и сформирует правильную проводку на сумму 1 080 рублей. Дополнительно выделит по дебету счета 19.04 недостающую сумму предъявленного поставщиком НДС (180 рублей), увеличит по дебету счета 26 «Общехозяйственные расходы» в бухгалтерском и налоговом учете сумму расходов на услугу (1 000 рублей) и, соответственно, увеличит по кредиту счета 60.01 сумму задолженности поставщику (1 180 рублей).

Проводки документа Корректировка поступления представлены на Рис. 8.

Кроме проводок в бухгалтерском и налоговом учете документ сформирует записи в регистрах накопления по НДС.

В регистре НДС предъявленный (суммы НДС, предъявленные поставщиками) будет зафиксирован приход на правильную сумму НДС, и, так как эта сумма НДС непосредственно документом регистрируется в книге покупок, сразу же будет отражен ее расход.

В регистре НДС Покупки будут сформированы две записи. Первая запись - это сторно не правомерно принятой к вычету суммы НДС с ошибочным номером счета-фактуры. А вторая запись - это вычет правильной суммы НДС по счету-фактуре с правильными реквизитами. Так как исправления вносятся в прошлый налоговый период по НДС, в сформированных записях будет проставлен признак дополнительного листа и прописан соответствующий корректируемый период.

Сформированные документом Корректировка поступления записи в регистры накопления представлены на Рис. 9.

Также при проведении документа в программе будет создан (зарегистрирован) новый документ Счет-фактура полученный с пояснением «исправление собственной ошибки» (смотри Рис. 6). Данный документ можно просмотреть в списке документов Счет-фактура полученный. Ошибочный и исправленный документы показаны на Рис. 10.

Форма исправленного документа Счет-фактура полученный содержит дату исправления и ссылку на исправляемый документ. Также в форме документа присутствуют значения реквизитов полученного от поставщика счета-фактуры до исправления ошибки и после ее исправления (Рис. 11).

Давайте, для проверки корректности наших действий, сформируем книгу покупок за первый квартал – налоговый период, в котором была допущена ошибка.

В формируемом нами отчете укажем нужный период. В настройках отчета включим флажок «Формировать дополнительные листы» и укажем вариант формирования – за текущий период.

Настройки отчета Книга покупок показаны на Рис. 12.

Посмотрим дополнительный лист книги покупок.

Как и положено, в дополнительном листе указывается номер дополнительного листа, налоговый период и дата составления. В графе 16 табличной части приводится итоговая сумма НДС за налоговый период до составления дополнительного листа.

В дополнительном листе присутствуют, как мы и ожидали, две строки: сторно по счету-фактуре с ошибочными номером и суммами и исправленная запись с правильным номером счета-фактуры и правильными суммами.

Дополнительный лист книги покупок за первый квартал представлен на Рис. 13.

С ошибками в работе баз данных, возникающими по самым разным причинам, начиная с отключения электричества, заканчивая поломкой оборудования, сталкивался любой пользователь и системный администратор. И если пользователь просто видит, что программа дает, например, перезагрузиться, но закрыть ее не получается, то администратор будет ошибки искать и бороться с ними.

Первым предложением каждого специалиста в такой ситуации, станет восстановление резервной копии. Если таковой не имеется или она устарела, необходимо будет предпринять ряд несложных действий, например, протестировать базу 1С. В данной статье мы рассмотрим только один из механизмов поиска и устранения ошибок в базах данных 1С, а также особенности его использования.

Тестирование и исправление информационной базы 1С мы рассмотрим на примере конфигурации 1С Бухгалтерия редакции 3.0 (релиз – 3.0.54.20), платформа - 8.3.10.2561. Для более старых редакций и других конфигураций, а также версий платформы 8.2, алгоритм работы данной утилиты аналогичен.

Начнем с нашего обязательного напоминания о том, что перед ЛЮБЫМИ манипуляциями с конфигуратором 1С, в том числе и перед тем, как провести тестирование и исправление базы 1С 8.3, рекомендуется создать резервную копию той базы данных, с которой мы собираемся иметь дело.

Нужный нам режим работы, созданный, чтобы протестировать базу 1С и исправить найденные ошибки, доступен в конфигураторе, в разделе меню «Администрирование».

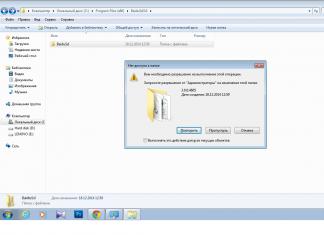

Запустив утилиту, мы увидим следующее окно:

Оно содержит перечень проверок и режимов, а также способы тестирования. Остановимся на каждом из них подробнее.

Реиндексация таблиц ИБ – при постановке галочки проводится реиндексация таблиц. Это процесс полного перестроения индексов таблиц БД. Реиндексация достаточно сильно улучшает производительность и быстродействие систем 1С.

Контроль логической целостности ИБ – механизм проверки организации данных, а также нахождения ошибок в логической и структурной целостности исследуемой БД.

Ссылочная целостность ИБ – проверяет ИБ на наличие «битых» или «пустых» ссылок, которые появляются при некорректной обработке информации, а зачастую и при удалении данных или некорректно настроенном обмене данными.

Пересчет итогов, с понятием о которых мы сталкиваемся в регистрах 1С. Это таблицы результатов, подсчитанные данные из которых анализировать проще и быстрее, чем «пересматривать» весь регистр. Процедура способна увеличить скорость работы БД.

Сжатие таблиц ИБ – уменьшает объем БД. Дело в том, что при удалении объектов из БД, 1С не удаляет их окончательно, а только помечает на удаление. Т.е. они остаются в БД, но не доступны в работе. Если такие данные не удаляются специальной обработкой, то они удаляются при сжатии таблиц ИБ. Того же эффекта, кстати, можно достичь выгрузкой/загрузкой файла БД.

Реструктуризация таблиц ИБ – во время этого процесса система пересоздает таблицы БД. Обычно это происходит при внесении изменений в структуру метаданных конфигурации. Процесс может занять длительное время.

Чуть ниже этого списка находится поле выбора вида тестирования: будет ли проходить просто тестирование, при котором система покажет имеющиеся ошибки, но не будет их исправлять, или тестирование с дальнейшим исправлением. В этом случае система постарается исправить все найденные ошибки.

Еще ниже находятся варианты работы с «битыми» ссылками и при частичной потере данных. Доступны три варианта:

- Создавать объекты – система создает пустой элемент, который потом можно будет заполнить данными вручную.

- Очищать ссылки – «битые» ссылки и объекты с частичными данными будут удалены.

- Не изменять – только показав ошибки, объекты система менять не станет.

И последняя зона нашего окна – возможность приостановить и продолжить прерванное тестирование. Дело в том, что в некоторых БД процесс тестирования и исправления может занять длительное время (от 1-2, до 20-30 часов). При наличии подозрений на то, что система будет проводить проверку очень долго, можно поставить галочку «Прервать выполнение проверки через» и установить временной промежуток, по истечении которого выполнение проверки будет приостановлено.

При наличии галочки «Продолжить прерванное ранее тестирование», нажатие кнопки «Выполнить» продолжит тестирование с места остановки.

Утилита chdbfl.exe

Если в силу ряда причин попасть в конфигуратор мы не можем – нет прав на запуск, например, то можно воспользоваться утилитой «chdbfl.exe». Это, по сути, аналог тестирования и исправления файловой (для SQL не подходит) информационной базы. Она проводит проверку физической целостности БД. Рассмотрим, где она находится и как ею пользоваться.

Заходим в папку с установленной платформой. Скачивать файл не надо.

После запуска мы увидим следующее окно:

В нем нужно указать путь к файлу БД и подтвердить (или не делать этого) необходимость исправления выявленных ошибок. Путь к файлу БД можно узнать из списка баз данных.

После окончания проверки система сообщит о найденных ошибках.

Как пользователю исправить собственные ошибки, допущенные в бухгалтерском и налоговом учете по налогу на прибыль, рассказывают эксперты 1С.

Рассмотрим, как в программе «1С:Бухгалтерия 8» редакции 3.0 можно исправить техническую ошибку, допущенную при регистрации документа поступления.

Пример

|

Организация ООО «Новый интерьер», применяющая общую систему налогообложения и положения ПБУ 18/02 (утв. приказом Минфина России от 19.11.2002 № 114н), в феврале 2016 выявила ошибку в учете: сумма затрат на аренду офисного помещения за III квартал 2015 года была ошибочно завышена на 30 тыс. рублей. Также была завышена и сумма вычета НДС, ошибочно зарегистрированная в книге покупок за III квартал 2015 года (5 400 руб.). Допущенная ошибка была обнаружена и исправлена до представления налоговой декларации по налогу на прибыль за 2015 год и до подписания бухгалтерской отчетности за 2015 год. Организация приняла решение внести необходимые изменения в данные бухгалтерского и налогового учета и представить в налоговый орган уточненные налоговые декларации: по НДС - за III квартал 2015 года; по налогу на прибыль - за 9 месяцев 2015 года. |

Затраты на аренду офисного помещения были отражены в программе с помощью документа Поступление (акт, накладная) с видом операции Услуги (акт). Напоминаем, что доступ ко всем документам поступления осуществляется из раздела Покупки . В результате проведения документа были сформированы бухгалтерские проводки, а также записи в специальные ресурсы для целей налогового учета для счетов с признаком налогового учета (НУ):

Дебет 60.01 Кредит 60.02 - на сумму зачтенной предоплаты за аренду помещения (76 700 руб.); Дебет 26 Кредит 60.01 - на стоимость аренды помещения (65 000 руб.); Дебет 19.04 Кредит 60.01 - на сумму НДС (11 700 руб.).

На основании документа поступления был зарегистрирован документ Счет-фактура полученный, а НДС принят к вычету в полной сумме в периоде поступления услуг. Соответствующие записи введены в регистр бухгалтерии и в специальные регистры учета НДС.

Для отражения ошибок в учете, допущенных пользователем при регистрации полученных от поставщика первичных документов и счетов-фактур, следует воспользоваться документом учетной системы Корректировка поступления . Документ целесообразно ввести на основании документа Поступление (акт, накладная) . Для этого нужно нажать на кнопку Ввести на основании (доступна как из формы документа поступления, так и из формы списка документов поступления) и выбрать команду Корректировка поступления .

Форма документа Корректировка поступления на закладке Главное видоизменяется в зависимости от выбранного вида операции, а также от периода внесения изменений в документ-основание.

Согласно пункту 6 ПБУ 22/2010 ошибку отчетного года, выявленную после окончания этого года, но до даты подписания бухгалтерской отчетности за этот год, следует исправлять записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года. Поэтому в нашем случае документ Корректировка поступления следует датировать декабрем 2015 года (поле от ).

На закладке Главное в поле Вид операции доступны следующие операции:

- Исправление в первичных документах - используется для отражения исправления ошибок, допущенных поставщиком при оформлении документов. Исправление в первичных документах не является независимым событием и относится к тому же периоду, что и сам исправляемый документ. Поставщик, исправляя первичные документы, выставляет исправленный счет-фактуру;

- Корректировка по согласованию сторон - регистрирует согласованное между продавцом и покупателем изменение стоимости ранее реализованных товаров, работ и услуг, то есть независимое событие, которое относится к текущему периоду. Поставщик в данном случае выставляет корректировочный счет-фактуру;

- - предназначена для исправления ошибок ввода данных, допущенных пользователем при регистрации первичных документов и (или) полученного счета-фактуры, и позволяет исправить ошибочно введенные реквизиты счета-фактуры, в том числе и суммовые показатели. Исправление относится к тому же периоду, что и сам некорректно введенный документ.

Поскольку по условиям Примера 1 в учете организации была допущена техническая ошибка, то необходимо выбрать вид операции Исправление собственной ошибки (рис. 1).

Рис. 1. Документ «Корректировка поступления», закладка «Главное»

В зависимости от установленного значения реквизита Отражать корректировку документ может отражать изменения в двух вариантах:

- Во всех разделах учета (нужно оставить этот вариант);

- Только в учете НДС .

Переключатель Отражение доходов и расходов в Примере 1 следует установить в положение Отнести на тот же счет, что и услуги (20, 26, 44,...).

Табличные части Товары и Услуги заполняются автоматически по документу, указанному в поле Основание . Каждой строке исходного документа соответствуют две строки в документе корректировки (рис. 2):

- до изменения ;

- после изменения .

Рис. 2. Документ «Корректировка поступления», закладка «Услуги»

В строку до изменения переносится количество и суммы из исходного документа, и эта строка не редактируется. Строка после изменения изначально заполнена теми же значениями, что и строка до изменения . В строке после изменения нужно указать исправленные суммовые показатели.

На основании документа Корректировка поступления нужно зарегистрировать исправленную версию документа Счет-фактура полученный по кнопке Зарегистрировать .

После проведения документа Корректировка поступления сформируются следующие бухгалтерские проводки:

Дебет 60.02 Кредит 60.01 - на образовавшуюся сумму аванса поставщику (35 400 руб.), выплаченного за аренду помещения; СТОРНО Дебет 68.02 Кредит 19.04 - на всю сумму НДС (11 700 руб.), которая ранее была ошибочно принята к вычету по «неправильному» счету-фактуре, подлежащему аннулированию в книге покупок; Дебет 68.02 Кредит 19.04 - на положенную сумму вычета НДС (6 300 руб.); СТОРНО Дебет 19.04 Кредит 60.01 - на ошибочное завышение суммы предъявленного НДС (5 400 руб.); СТОРНО Дебет 26 Кредит 60.01 - на ошибочное завышение стоимости аренды помещения (30 000 руб.).

Для целей налогового учета по налогу на прибыль соответствующие суммы фиксируются также в ресурсах Сумма НУ Дт и Сумма НУ Кт для счетов с признаком налогового учета (НУ). Разниц (постоянных (ПР) и временных (ВР)) между данными бухгалтерского и налогового учета не возникает.

Все без исключения записи датированы 31.12.2015. После выполнения обработки Закрытие месяца (раздел Операции ) при автоматическом заполнении отчетности исправленные данные бухгалтерского и налогового учета попадут, как в годовую бухгалтерскую отчетность, так и в декларацию по налогу на прибыль организаций за 2015 год. А вот уточненную декларацию по налогу на прибыль за 9 месяцев 2015 года придется скорректировать вручную. Для этого автоматически заполненный показатель строки 040 «Косвенные расходы - всего» Приложения № 2 к Листу 02 декларации по налогу на прибыль (утв. приказом ФНС России от 26.11.2014 № ММВ-7-3/600@), следует уменьшить на 30 000 руб.

После проведения документа Корректировка поступления помимо записей в регистр бухгалтерии вводятся корректирующие записи в регистры накопления НДС предъявленный и НДС покупки. При уменьшении стоимости приобретенных товаров и услуг дополнительный лист книги покупок за III квартал 2015 года сформируется автоматически. В дополнительном листе будут отражены записи:

- сторнировочная - на ошибочно зарегистрированную сумму вычета НДС;

- принимаемая к вычету сумма НДС, предъявленная по счету-фактуре от поставщика.

Операции по исправлению собственной ошибки и по вычету НДС по аренде автоматически будет отражены в уточненной декларации по НДС за III квартал 2015 года:

- в Разделе 3 «Расчет суммы налога, подлежащей уплате в бюджет...»;

- в Разделе 8 «Сведения из книги покупок...»;

- в Приложении № 1 «Сведения из дополнительных листов книги покупок» к Разделу 8 декларации по НДС (утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@).

Напоминаем, что организация должна самостоятельно исчислить и уплатить пени, если причитающиеся суммы налогов уплачиваются в более поздние по сравнению с установленными законодательством о налогах и сборах сроки (п. 1 ст. 75 НК РФ).

Для расчета денежной суммы, которую налогоплательщик должен выплатить в качестве пени, можно воспользоваться помощником расчета пени из раздела «Налоги и взносы» ИС 1С:ИТС.

Как пользователю исправить собственные ошибки, допущенные в бухгалтерском и налоговом учете по налогу на прибыль, рассказывают эксперты 1С.

Рассмотрим, как в программе «1С:Бухгалтерия 8» редакции 3.0 можно исправить техническую ошибку, допущенную при регистрации документа поступления.

Пример

Организация ООО «Новый интерьер», применяющая общую систему налогообложения и положения ПБУ 18/02 (утв. приказом Минфина России от 19.11.2002 № 114н), в феврале 2016 выявила ошибку в учете: сумма затрат на аренду офисного помещения за III квартал 2015 года была ошибочно завышена на 30 тыс. рублей. Также была завышена и сумма вычета НДС, ошибочно зарегистрированная в книге покупок за III квартал 2015 года (5 400 руб.). Допущенная ошибка была обнаружена и исправлена до представления налоговой декларации по налогу на прибыль за 2015 год и до подписания бухгалтерской отчетности за 2015 год. Организация приняла решение внести необходимые изменения в данные бухгалтерского и налогового учета и представить в налоговый орган уточненные налоговые декларации: по НДС - за III квартал 2015 года; по налогу на прибыль - за 9 месяцев 2015 года.Затраты на аренду офисного помещения были отражены в программе с помощью документа Поступление (акт, накладная) с видом операции Услуги (акт). Напоминаем, что доступ ко всем документам поступления осуществляется из раздела Покупки . В результате проведения документа были сформированы бухгалтерские проводки, а также записи в специальные ресурсы для целей налогового учета для счетов с признаком налогового учета (НУ):

- Дебет 60.01 Кредит 60.02

- - на сумму зачтенной предоплаты за аренду помещения (76 700 руб.);

- Дебет 26 Кредит 60.01

- - на стоимость аренды помещения (65 000 руб.);

- Дебет 19.04 Кредит 60.01

- - на сумму НДС (11 700 руб.).

Для отражения ошибок в учете, допущенных пользователем при регистрации полученных от поставщика первичных документов и счетов-фактур, следует воспользоваться документом учетной системы Корректировка поступления . Документ целесообразно ввести на основании документа Поступление (акт, накладная) . Для этого нужно нажать на кнопку Ввести на основании (доступна как из формы документа поступления, так и из формы списка документов поступления) и выбрать командуКорректировка поступления .

Форма документа Корректировка поступления на закладке Главное видоизменяется в зависимости от выбранного вида операции, а также от периода внесения изменений в документ-основание.

Согласно пункту 6 ПБУ 22/2010 ошибку отчетного года, выявленную после окончания этого года, но до даты подписания бухгалтерской отчетности за этот год, следует исправлять записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года. Поэтому в нашем случае документ Корректировка поступления следует датировать декабрем 2015 года (поле от ).

На закладке Главное в поле Вид операции доступны следующие операции:

- Исправление в первичных документах - используется для отражения исправления ошибок, допущенных поставщиком при оформлении документов. Исправление в первичных документах не является независимым событием и относится к тому же периоду, что и сам исправляемый документ. Поставщик, исправляя первичные документы, выставляет исправленный счет-фактуру;

- Корректировка по согласованию сторон - регистрирует согласованное между продавцом и покупателем изменение стоимости ранее реализованных товаров, работ и услуг, то есть независимое событие, которое относится к текущему периоду. Поставщик в данном случае выставляет корректировочный счет-фактуру;

- - предназначена для исправления ошибок ввода данных, допущенных пользователем при регистрации первичных документов и (или) полученного счета-фактуры, и позволяет исправить ошибочно введенные реквизиты счета-фактуры, в том числе и суммовые показатели. Исправление относится к тому же периоду, что и сам некорректно введенный документ.

Рис. 1. Документ «Корректировка поступления», закладка «Главное»

В зависимости от установленного значения реквизита Отражать корректировку документ может отражать изменения в двух вариантах:

- Во всех разделах учета (нужно оставить этот вариант);

- Только в учете НДС .

Табличные части Товары и Услуги заполняются автоматически по документу, указанному в поле Основание . Каждой строке исходного документа соответствуют две строки в документе корректировки (рис. 2):

- до изменения ;

- после изменения .

Рис. 2. Документ «Корректировка поступления», закладка «Услуги»

В строку до изменения переносится количество и суммы из исходного документа, и эта строка не редактируется. Строка после изменения изначально заполнена теми же значениями, что и строка до изменения . В строке после изменения нужно указать исправленные суммовые показатели.

На основании документа Корректировка поступления нужно зарегистрировать исправленную версию документа Счет-фактура полученный по кнопке Зарегистрировать .

После проведения документа Корректировка поступления сформируются следующие бухгалтерские проводки:

- Дебет 60.02 Кредит 60.01

- - на образовавшуюся сумму аванса поставщику (35 400 руб.), выплаченного за аренду помещения;

- СТОРНО Дебет 68.02 Кредит 19.04

- - на всю сумму НДС (11 700 руб.), которая ранее была ошибочно принята к вычету по «неправильному» счету-фактуре, подлежащему аннулированию в книге покупок;

- Дебет 68.02 Кредит 19.04

- - на положенную сумму вычета НДС (6 300 руб.);

- СТОРНО Дебет 19.04 Кредит 60.01

- - на ошибочное завышение суммы предъявленного НДС (5 400 руб.);

- СТОРНО Дебет 26 Кредит 60.01

- - на ошибочное завышение стоимости аренды помещения (30 000 руб.).

Все без исключения записи датированы 31.12.2015. После выполнения обработки Закрытие месяца (раздел Операции ) при автоматическом заполнении отчетности исправленные данные бухгалтерского и налогового учета попадут, как в годовую бухгалтерскую отчетность, так и в декларацию по налогу на прибыль организаций за 2015 год. А вот уточненную декларацию по налогу на прибыль за 9 месяцев 2015 года придется скорректировать вручную. Для этого автоматически заполненный показатель строки 040 «Косвенные расходы - всего» Приложения № 2 к Листу 02 декларации по налогу на прибыль (утв. приказом ФНС России от 26.11.2014 № ММВ-7-3/600@), следует уменьшить на 30 000 руб.

После проведения документа Корректировка поступления помимо записей в регистр бухгалтерии вводятся корректирующие записи в регистры накопления НДС предъявленный и НДС покупки. При уменьшении стоимости приобретенных товаров и услуг дополнительный лист книги покупок за III квартал 2015 года сформируется автоматически. В дополнительном листе будут отражены записи:

- сторнировочная - на ошибочно зарегистрированную сумму вычета НДС;

- принимаемая к вычету сумма НДС, предъявленная по счету-фактуре от поставщика.

- в Разделе 3 «Расчет суммы налога, подлежащей уплате в бюджет...»;

- в Разделе 8 «Сведения из книги покупок...»;

- в Приложении № 1 «Сведения из дополнительных листов книги покупок» к Разделу 8 декларации по НДС (утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@).

Об исправлении и корректировке поступлений в «1С:Бухгалтерии 8» (ред. 3.0) см. в справочнике «Учет по налогу на добавленную стоимость» в разделе «Бухгалтерский и налоговый учет».

Напоминаем, что организация должна самостоятельно исчислить и уплатить пени, если причитающиеся суммы налогов уплачиваются в более поздние по сравнению с установленными законодательством о налогах и сборах сроки (п. 1 ст. 75 НК РФ).

Мы собрали ответы экспертов 1С на частые вопросы по исправлению ошибок, допущенных в учете и отчетности по НДС, а также в бухгалтерском и налоговом учете для целей налогообложения прибыли. Рассказываем, как исправить ошибки и отразить исправления в «1С:Бухгалтерии 8» ред.3.0.

Как исправить ошибки в номерах, датах и суммах полученных счетов-фактур, зарегистрированных в прошлых налоговых периодах?

Если покупатель вручную регистрирует в учетной системе первичные документы и счета-фактуры, поступившие от продавцов, то ситуация, когда возникают технические ошибки (неправильно введен номер или дата счета-фактуры и пр.), не такая уж и редкая. Как следствие, появляются ошибки в регистрационных записях книги покупок, которые приводят к отражению недостоверных сведений в Разделе 8 декларации по НДС. Ошибки ввода можно минимизировать, если использовать обмен электронными документами (ЭДО).

Об обмене электронными документами из «1С:Бухгалтерии 8» (ред. 3.0), применении УПД и УКД эксперты 1С рассказывали на лекции от 14.12.2017 в 1С:Лектории.

Допущенные при регистрации счетов-фактур ошибки может обнаружить сам налогоплательщик, а может выявить налоговый орган при проведении камерального контроля (п. 3 ст. 88 НК РФ).

В первом случае налогоплательщику придется представить в налоговый орган уточненную налоговую декларацию с корректными сведениями. Несмотря на то, что обязанность по представлению уточненной декларации возникает только в случае, если допущенные ошибки привели к занижению суммы налога, подлежащей уплате в бюджет (п. 1 ст. 81 НК РФ), исправление сведений, ранее представленных в Разделе 8 декларации по НДС, возможно только путем представления уточненной налоговой декларации.

Во втором случае налогоплательщик получит от налогового органа сообщение с требованием представления пояснений (п. 2.7 Рекомендаций по проведению камеральных налоговых проверок, направленных письмом ФНС России от 16.07.2013 № АС-4-2/12705). В ответ на полученное сообщение налогоплательщик должен направить в налоговый орган пояснение с указанием корректных данных. При этом необходимость в последующем представлении уточненной декларации у налогоплательщика отсутствует, хотя ФНС России рекомендует это сделать (письмо от 06.11.2015 № ЕД-4-15/19395).

И в том, и в другом случае налогоплательщику придется уточнять данные, ошибочно введенные в учетную систему, и вносить исправления в книгу покупок.

Ошибки, допущенные в прошлых налоговых периодах, исправляются путем аннулирования ошибочных регистрационных записей и внесения новых регистрационных записей в дополнительном листе книги покупок (п.п. 4, 9 Правил ведения книги покупок, утв. Постановлением Правительства РФ от 26.12.2011 № 1137 (далее - Постановление № 1137), письмо ФНС России от 30.04.2015 № БС-18-6/499@). Данные таких дополнительных листов используются для внесения изменений в налоговую декларацию по НДС (п. 6 Правил заполнения дополнительного листа книги покупок, утв. Постановлением № 1137).

Для исправления технических ошибок, допущенных при регистрации полученного счета-фактуры, в программе «1С:Бухгалтерия 8» редакции 3.0 используется документ Корректировка поступления (раздел Покупки ) с видом операции .

Документ можно создавать на основании документа Поступление (акт, накладная) , в этом случае основные поля на закладке Главное и табличная часть на закладках Товары или Услуги будут заполнены сразу при открытии документа.

Операция Исправление собственной ошибки позволяет исправить ошибочно введенные реквизиты счета-фактуры:

- номер и дату;

- ИНН и КПП контрагента;

- код вида операции;

- суммовые и количественные показатели.

Если технические ошибки не затрагивают суммовые или количественные показатели, то на закладке Главное в поле Отражать корректировку целесообразно установить значение Только в учете НДС , поскольку исправление технических ошибок ввода реквизитов счета-фактуры не влияет на отражение операций на счетах бухгалтерского учета и не требует внесения записей в регистр бухгалтерии.

В блоке Исправление ошибок в реквизитах счета-фактуры :

- в строке Что исправляем автоматически проставляется гиперссылка на исправляемый документ Счет-фактура полученный ;

- для реквизитов: Входящий номер , Дата , ИНН контрагента , КПП контрагента , Код вида операции формируются две колонки с показателями Старое значение и Новое значение , куда изначально автоматически переносятся соответствующие сведения из документа Счет-фактура полученный .

Для исправления реквизита, содержащего ошибки (например, ошибочного номера счета-фактуры), соответствующий показатель в колонке Новое значение необходимо заменить на правильный (рис. 1).

Рис. 1. Исправление технической ошибки, допущенной при регистрации полученного счета-фактуры

Технические ошибки могут возникать при переносе в документы учетной системы информации из первичных документов о цене и количестве приобретенных товаров (работ, услуг, имущественных прав), а также о ставке и сумме предъявленного НДС.

В этом случае в поле Отражать корректировку следует установить значение Во всех разделах учета , если необходимо одновременно скорректировать данные бухгалтерского и налогового учета по налогу на прибыль и НДС.

Устранение ошибок, затрагивающих количественно-суммовые показатели, выполняется на закладках Товары или Услуги . Табличная часть Товары (Услуги ) заполняется автоматически по документу-основанию.

Каждой строке исходного документа соответствуют две строки в документе корректировки: до изменения и после изменения . В строке после изменения нужно указать исправленные суммовые (количественные) показатели.

В результате проведения документа Корректировка поступления с видом операции Исправление собственной ошибки :

- в строке Счет-фактура внизу документа появляется гиперссылка на новый автоматически созданный документ Счет-фактура полученный , который является, по сути, «техническим дубликатом» ранее введенного ошибочного документа по операции приобретения товаров. Все поля нового документа Счет-фактура полученный будут заполнены автоматически на основании сведений, указанных в документе Кор-ректировка поступления ;

- вносятся записи в специальные регистры для целей учета НДС.

В дополнительном листе книги покупок будут отражены две записи:

- аннулирование записи по полученному счету-фактуре, содержащему ошибки в реквизитах;

- регистрационная запись по тому же самому счету-фактуре с исправленными реквизитами.

После утверждения годовой бухгалтерской отчетности организация, применяющая общую систему налогообложения (ОСНО), выявила ошибку прошлого года: завышена сумма прямых расходов в бухгалтерском учете и для целей налогообложения прибыли. При этом за прошлый год получен убыток, а в текущем году получена прибыль. Можно ли корректировку по налогу на прибыль отразить в текущем году?

В бухгалтерском учете ошибка предшествующего отчетного года, выявленная после утверждения бухгалтерской отчетности за этот год, исправляется в текущем отчетном периоде (п.п. 9, 14 Положения по бухгалтерскому учету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010), утв. приказом Минфина России от 28.06.2010 № 63н, далее - ПБУ 22/2010).

В налоговом учете, в том числе и для целей налогообложения прибыли, по общему правилу, в соответствии с пунктом 1 статьи 54 НК РФ, ошибки (искажения) исправляются в том периоде, в котором они были совершены. В то же время налогоплательщик вправе провести пересчет налоговой базы и суммы налога в том налоговом (отчетном) периоде, в котором выявлены ошибки (искажения), если:

- невозможно определить период совершения этих ошибок (искажений);

- такие ошибки (искажения) привели к излишней уплате налога.

Очевидно, что завышение суммы прямых расходов не могло привести к излишней уплате налога на прибыль за прошлый год. Налог за прошлый период не был излишне уплачен еще и потому, что у организации в прошлом году образовался убыток, следовательно, такие ошибки учитываются относительно налогового периода, в котором они были совершены (письмо Минфина России от 07.05.2010 № 03-02-07/1-225). Поэтому организация должна выполнить перерасчет налоговой базы и суммы налога за период совершения ошибки, а также представить в налоговый орган уточненную налоговую декларацию за прошлый год (абз. 1 п. 1 ст. 81 НК РФ).

В «1С:Бухгалтерии 8» редакции 3.0 ошибку прошлых лет, связанную с завышением расходов, можно исправить либо документом Корректировка поступления , либо документом Операция .

Отметим, что внутренним регламентом организации корректировка данных прошлого года (в том числе и данных налогового учета) в программе может быть запрещена: установлена дата запрета изменения данных прошлого года, и «открывать» закрытый период недопустимо.

Если изменения в данные налогового учета (НУ) за прошлый год все же вносятся, то меняется финансовый результат в НУ, поэтому возникает необходимость заново сформировать операцию Реформация баланса , причем без перепроведения всех остальных документов, чтобы не затронуть данные бухгалтерского учета.

Избежать указанных трудностей можно, если выполнить следующие действия:

- в текущем периоде исправить ошибку только в бухгалтерском учете - записями по соответствующим счетам в корреспонденции со счетом 84 «Нераспределенная прибыль (непокрытый убыток)» или со счетом 91 «Прочие доходы и расходы» в зависимости от существенности ошибки (п.п. 9, 14 ПБУ 22/2010);

- для организаций, применяющих Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02, утв. приказом Минфина России от 19.11.2002 № 114н (далее - ПБУ 18/02), отразить постоянную разницу (ПР). В данном случае под ПР понимаются доходы, формирующие бухгалтерскую прибыль отчетного периода, но не учитываемые при определении налоговой базы по налогу на прибыль как отчетного, так и последующих отчетных периодов;

- вручную составить регистр налогового учета за прошлый год, где отразить уменьшение прямых расходов;

- заполнить и представить в ФНС уточненную декларацию по налогу на прибыль за прошлый год;

- доначислить и доплатить налог на прибыль за прошлый период;

- рассчитать, начислить и уплатить пени по налогу на прибыль.

Организация (на ОСНО, плательщик НДС, положения ПБУ18/02 не применяет) обнаружила ошибки: в прошлых отчетных периодах текущего года не все расходы были отражены в учете. Как и в каком периоде нужно зарегистрировать в программе соответствующие документы?

Как следует из вопроса, неотраженные вовремя расходы и момент обнаружения данного факта относятся к одному и тому же налоговому периоду.

В этом случае документы, учитывающие расходы (Поступление (акт, накладная) , Поступление доп. расходов , Требование-накладная , Операция и т. д.) и относящиеся к прошлым отчетным периодам текущего года, можно зарегистрировать в момент их получения или обнаружения, то есть до окончания текущего года.

Таким образом, указанные расходы автоматически будут учтены при определении налоговой базы (прибыли) текущего отчетного (налогового) периода, которая в соответствии с пунктом 7 статьи 274 НК РФ определяется нарастающим итогом с начала года.

Поскольку в данной ситуации ошибки, допущенные в декларациях по налогу на прибыль за прошлые отчетные периоды текущего года, не привели к занижению суммы налога, подлежащей уплате, то организация не обязана представлять в ИФНС уточненные декларации за эти периоды (абз. 2 п. 1 ст. 81 НК РФ).

А как быть, если организация выявила в текущем отчетном (налоговом) периоде расходы, относящиеся к прошлым налоговым периодам (например, в связи с тем, что первичные документы были получены не вовремя)?

По мнению Минфина России (письмо от 24.03.2017 № 03-03-06/1/17177), такое неотражение является искажением налоговой базы предыдущего налогового периода, поэтому действовать надо в соответствии с положениями статьи 54 НК РФ. При этом, если в текущем отчетном (налоговом) периоде организация понесла убыток, то в этом периоде перерасчет налоговой базы невозможен, так как налоговая база признается равной нулю.

Таким образом, документы прошлого года также можно регистрировать в текущем периоде, при условии, что получена прибыль и в прошлом году, и в периоде внесения исправлений.

Если хотя бы одно из этих условий не выполняется, то исправлять ошибки (искажения) в бухгалтерском и налоговом учете придется в разных периодах. Для этого можно воспользоваться последовательностью действий, описанной в ответе на предыдущий вопрос: с помощью документа Операция отразить расходы прошлых лет в бухгалтерском учете, затем вручную составить регистр налогового учета, где отразить корректировки налоговой базы прошлого года.

При этом уплачивать недоимку по налогу на прибыль и пени за прошлый год не потребуется. В интересах налогоплательщика представить уточненную декларацию по налогу на прибыль за прошлый год, чтобы в дальнейшем учесть либо переплаченный налог, либо возросший убыток прошлых лет.

Что касается налога на добавленную стоимость, то налогоплательщики-покупатели имеют право заявлять налоговый вычет в пределах 3-х лет после принятия на учет приобретенных на территории РФ товаров, работ, услуг, имущественных прав (абз. 1 п. 1.1 ст. 172 НК РФ). Поэтому организация не обязана представлять уточненную декларацию по НДС.

Организация (применяет ОСНО и ПБУ 18/02) ошибочно не отразила в прошлом отчетном периоде текущего года принятие к учету основных средств (ОС) с применением амортизационной премии. Можно ли в программе автоматически исправить эту ошибку в периоде ее обнаружения (предыдущий отчетный период для корректировок закрыт)?Поскольку в программе установлена дата запрета изменения данных (например, 30 июня), то зарегистрировать принятие к учету основного средства следует в периоде обнаружения ошибки (например, в июле) с помощью документа Принятие к учету ОС (раздел ОС и НМА).

В документе нужно указать параметры начисления амортизации для целей бухгалтерского и налогового учета, в том числе срок полезного использования (СПИ), как если бы ошибка не была допущена.

На закладке Амортизационная премия следует установить флаг Включить амортизационную премию в состав расходов.

При этом, если в действительности ОС было принято к учету в предыдущем отчетном периоде (например, в мае), данный факт хозяйственной жизни необходимо подтвердить первичными документами (приказом руководителя, актом о приеме-передаче объекта ОС, инвентарной карточкой объекта ОС), где зафиксированы соответствующие даты. Амортизация в программе начнет начисляться с августа. В этом же месяце в состав косвенных расходов будут включены расходы на капитальные вложения в размере не более 10 % (не более 30 % - в отношении ОС, относящихся к 3-7 амортизационным группам) первоначальной стоимости ОС (п. 9 ст. 258, п. 3 ст. 272 НК РФ).

В программе не предусмотрено автоматическое начисление амортизации за пропущенные месяцы (за июнь и июль), поэтому следует составить бухгалтерскую справку и использовать документ Операция (рис. 2). Поскольку ошибка не затрагивает параметры начисления амортизации, корректировка регистров подсистемы учета ОС не потребуется.

Рис. 2. Корректировка начисленной амортизации ОС

В данной ситуации можно не уточнять налог на прибыль за полугодие. Но, если в организации зарегистрированы обособленные подразделения (ОП), допущенная во II квартале ошибка могла повлиять на расчет долей прибыли за указанный период. Если указанное ОС является объектом налогообложения налога на имущество организаций, и законодательным органом субъекта РФ установлены отчетные периоды, то организация обязана представить уточненную декларацию по налогу на имущество за полугодие.

Организация (ОСНО) в апреле приняла к учету ОС (движимое имущество), а в августе обнаружила арифметическую ошибку, в результате которой стоимость ОС была завышена. Как уменьшить первоначальную стоимость ОС и пересчитать амортизацию?

Из вопроса не ясно, каким способом движимое имущество поступило в организацию. Допустим, указанное ОС было приобретено у поставщика за плату. Для корректировки стоимости приобретенного основного средства в августе текущего года в программе необходимо создать документ Операция , где указать следующую корреспонденцию счетов:

СТОРНО Дебет 08.04.1 Кредит 60.01

СТОРНО Дебет 01.01 Кредит 08.04.1 - на сумму корректировки стоимости ОС;

СТОРНО Дебет 20.01 (26, 44) Кредит 02.01 - на сумму корректировки амортизации за май, июнь, июль текущего года;

Дебет 20.01 (26, 44) Кредит 02.01 - на сумму амортизации за август текущего года с учетом скорректированной первоначальной стоимости ОС.

Для целей налогового учета по налогу на прибыль соответствующие суммы фиксируются также в ресурсах Сумма НУ Дт и Сумма НУ Кт . Чтобы в дальнейшем амортизация в бухгалтерском и налоговом учете начислялась с учетом внесенных корректировок, параметры амортизации нужно уточнить с помощью документа (раздел ОС и НМА - Параметры амортизации ОС ). Документ следует также создать в августе (рис. 3). При вводе документа Изменение параметров амортизации ОС в шапке нужно указать следующие реквизиты:

- наименование события в «жизни» основного средства, которое отражается данным документом;

- установить флаги Отражать в бухгалтерском учете и Отражать в налоговом учете .

Рис. 3. Изменение параметров амортизации ОС

В табличном поле нужно указать:

- основное средство, у которого изменяются параметры начисления амортизации из-за обнаруженной ошибки;

- в поле Срок использ. (БУ) - срок полезного использования основного средства в бухучете в месяцах, первоначально установленный организацией при принятии к учету, например 62 месяца;

- в поле Срок для аморт. (БУ) - оставшийся срок полезного использования для начисления амортизации в бухгалтерском учете. Данный СПИ рассчитывается как первоначально установленный СПИ за вычетом количества месяцев начисления амортизации за май-август (62 мес. - 4 мес. = 58 мес.);

- в поле Стоимость для вычисления аморт. (БУ) - оставшаяся стоимость ОС для начисления амортизации в бухгалтерском учете. Данная стоимость рассчитывается как скорректированная первоначальная стоимость ОС за вычетом начисленной амортизации за май-август;

- в поле Срок использ. (НУ) - срок полезного использования в месяцах для начисления амортизации в налоговом учете. В указанной ситуации этот срок не меняется.

Начиная с сентября при выполнении регламентной операции Амортизация и износ основных средств прог-рамма будет рассчитывать амортизацию согласно уточненным параметрам.

Данная ошибка привела к недоплате налога на прибыль, поэтому организация обязана представить уточненную декларацию за полугодие.

Завышенная стоимость ОС также могла повлиять на расчет долей прибыли, если в организации зарегистрированы ОП.

В июле текущего года организация (ОСНО, плательщик НДС) подписала с поставщиком дополнительное соглашение на уменьшение цены товарно-материальных ценностей (ТМЦ), приобретенных в прошлых налоговых периодах. В этом же месяце получены корректировочные счета-фактуры. Данные ТМЦ были включены в состав расходов в периоде поступления. В каком налоговом периоде необходимо отразить доходы, связанные с уменьшением покупной цены: можно ли их учесть в текущем периоде или следует подать уточненные декларации за прошлые годы? В прошлых годах у организации была прибыль для целей налогообложения.

Сначала разберемся, можно ли признать ошибкой учет ТМЦ по ценам, указанным в первоначальных первичных документах. В соответствии с пунктом 2 ПБУ 22/2010, не являются ошибками неточности или пропуски в отражении фактов хозяйственной деятельности, выявленные в результате получения новой информации, которая не была доступна организации на момент отражения (неотражения) таких фактов. На момент получения ТМЦ и списания их в производство в предыдущих налоговых периодах организация корректно отражала все доходы и расходы. Подписанное с поставщиком соглашение об изменении цены товара является независимым событием, которое не является ошибкой в бухгалтерском учете. Таким образом, при отражении в бухгалтерском учете изменения цены ТМЦ правила ПБУ 22/2010 не применяются.

В бухгалтерском учете прибыль прошлых лет, выявленная в отчетном году, включается в состав прочих доходов (прочих поступлений). Прочие поступления признаются по мере их выявления и подлежат зачислению на счет прибылей и убытков организации (п.п. 7, 11, 16 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утв. приказом Минфина России от 06.05.1999 № 32н, далее - ПБУ 9/99). А как быть с налогом на прибыль? НК РФ не раскрывает понятия «ошибки (искажения)», поэтому данное понятие следует использовать в том значении, в каком оно используется в законодательстве о бухгалтерском учете (п. 1 ст. 11 НК РФ), и Минфин России с этим соглашается (письмо от 30.01.2012 № 03-03-06/1/40). Несмотря на это, контролирующие органы настаивают на корректировке налоговой базы по налогу на прибыль в прошлых периодах при уменьшении цены на проданный товар:

- при отражении в налоговой базе покупателя скидки, предоставленной ему путем пересмотра цены товара, у данного налогоплательщика налогооблагаемого дохода не возникает (пп. 19.1 п. 1 ст. 265 НК РФ не применяется). Необходимо пересчитать стоимость сырья и материалов в налоговом учете с учетом изменения цены, в том числе путем пересчета средней стоимости соответствующих ТМЦ начиная с периода оприходования до момента списания (письмо Минфина России от 20.03.2012 № 03-03-06/1/137);

- изменения показателей доходов или расходов, возникшие в связи с изменением цены договора, в том числе в связи с предоставлением скидок, учитываются в порядке, предусмотренном статьей 54 НК РФ, т. е. как при обнаружении ошибки (письмо Минфина России от 22.05.2015 № 03-03-06/1/29540).

Поскольку в рассматриваемой ситуации корректировка налогового учета затрагивает несколько прошлых налоговых периодов, в программе целесообразно воспользоваться последовательностью действий, описанных ранее: с помощью документа Операция отразить доходы прошлых лет в бухгалтерском учете, в специальных ресурсах для целей налогового учета отразить ПР (если организация применяет положения ПБУ18/02), затем вручную составить регистры налогового учета, куда приложить расчеты корректировок налоговой базы по каждому налоговому периоду.

В отношении НДС - ситуация намного проще. При получении от поставщика корректировочного счета-фактуры на уменьшение стоимости ТМЦ, покупатель должен:

- восстановить часть входного НДС, принятого к вычету при оприходовании ТМЦ. Восстановление НДС нужно выполнить в том налоговом периоде, на который приходится наиболее ранняя из следующих дат: дата получения дополнительного соглашения на уменьшение стоимости ТМЦ либо дата получения корректировочного счета-фактуры (пп. 4 п. 3 ст. 170 НК РФ). В нашей ситуации - это III квартал;

- отразить в книге продаж документ, полученный первым (п. 14 Правил ведения книги продаж, утв. Постановлением № 1137).

Данные операции автоматически выполняются с помощью документа Корректировка поступления с видом операции Корректировка по согласованию сторон .

Чтобы не затрагивать бухгалтерский и налоговый учет, на закладке Главное в поле Отражать корректировку следует установить значение Только в учете НДС .

В документе реализации за прошлый год обнаружены ошибки, одна из которых привела к переплате налога на прибыль, а другая - к недоплате, причем сумма переплаты больше недоплаты. Как исправить данные ошибки? Как сформировать проводки по данной корректировке?

По мнению контролирующих органов, при обнаружении нескольких ошибок (искажений), повлекших как занижение, так и завышение налоговой базы и суммы налога, относящихся к прошлым налоговым (отчетным) периодам, налоговая база и сумма налога уточняются в разрезе каждой обнаруженной ошибки (письмо Минфина России от 15.11.2010 № 03-02-07/1-528).

Перерасчет налоговой базы и суммы налога производится в соответствии с абзацами 2 и 3 пункта 1 статьи 54 НК РФ.

Это означает, что допущенные в документе реализации прошлого года ошибки, повлекшие занижение налоговой базы и суммы налога, следует исправлять в прошлом году, а не повлекшие занижения - можно исправить и в текущем периоде.

Именно так работает документ учетной системы Корректировка реализации (раздел Продажи ) с видом операции Исправление в первичных документах (если корректировка выполняется во всех разделах учета).

Изменения в данные налогового учета вносятся:

- в прошлом налоговом периоде - если ошибки (искажения) привели к занижению суммы налога, подлежащей уплате. При этом для внесения изменений корректируемый период должен быть открыт, иначе документ не будет проведен;

- в текущем отчетном (налоговом) периоде - если ошибки (искажения) не привели к занижению суммы налога, подлежащей уплате. При этом программа не проверяет наличие убытков в прошлом или текущем периодах.

Если годовая бухгалтерская отчетность утверждена, то в документе Корректировка реализации на закладке Расчеты необходимо установить флаг Бухгалтерский учет прошлого года закрыт для корректировки (отчетность подписана) . В этом случае ошибки прошлых лет в бухгалтерском учете исправляются в текущем периоде как прибыли и убытки прошлых лет в разрезе каждой ошибки.

Данный документ автоматически исправляет все ошибки прошлых лет в упрощенном порядке, который установлен для несущественных ошибок согласно пунктам 9 и 14 ПБУ 22/2010.

Для исправления НДС необходимо зарегистрировать новый (исправленный) экземпляр счета-фактуры (п. 7 Правил заполнения счетов-фактур, утв. Постановлением № 1137). В дополнительном листе книги продаж автоматически будут отражены две записи (п. 3 Правил заполнения дополнительного листа книги продаж, утв. Постановлением № 1137):

- аннулирование записи по выставленному счету-фактуре, содержащему ошибки;

- регистрационная запись по исправленному счету-фактуре.

Порядок исправления ошибок в налоговом учете (по налогу на прибыль) в разных налоговых периодах в данной ситуации приведет к тому, что наряду с обязанностью представить уточненную декларацию за прошлый налоговый период организации придется еще и доплатить недоимку по налогу на прибыль, а также пени.

Данной неприятности можно избежать, если все ошибки исправить в прошлом налоговом периоде, поскольку сумма переплаты налога больше суммы недоплаты. Для этого в программе целесообразно воспользоваться последовательностью действий, описанной ранее: в текущем периоде с помощью документа Операция отразить доходы и расходы прошлых лет в бухгалтерском учете (в корреспонденции с 91 или 84 счетом), при необходимости отразить постоянные разницы, затем вручную составить регистр налогового учета за прошлый налоговый период. А документ Корректировка реализации - использовать только для корректировки НДС.

Надоело искать новости на множестве бухгалтерских сайтов? Боитесь пропустить действительно важные изменения в законодательстве? Подписывайтесь на крупнейший бухгалтерский канал БУХ.1С в Telegram https://t.me/buhru (или набрать @buhru в строке поиска в Telegram) и мы оперативно пришлем важные новости прямо в ваш телефон!